De maneira geral, os investidores de longo prazo costumam buscar dois principais objetivos: (1) ter ganhos de capital com a compra de ações e a venda futura por um preço mais alto e (2) ter rendimento de dividendos como renda passiva. Alguns dos investidores ainda compram ações de boas empresas sem interesse imediato em vendê-las (buy and hold), permanecendo com essas empresas enquanto forem interessantes.

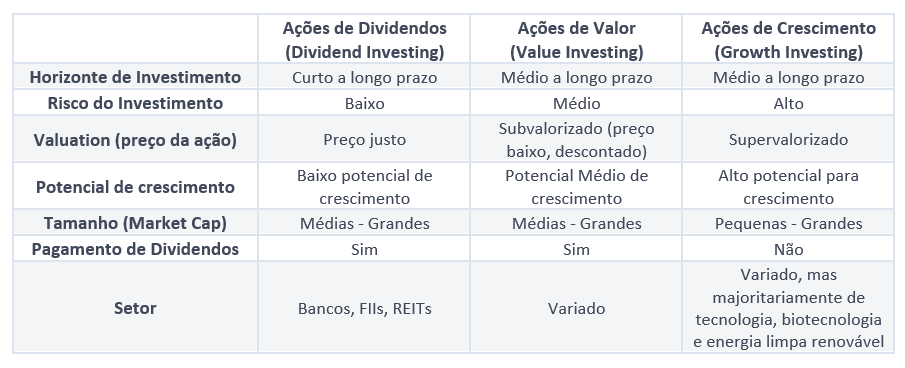

Dentre as estratégias de investimento de longo prazo, três delas costumam ser de preferência dos investidores: Dividend Investing, Growth Investing e Value Investing. Algumas ações dessas empresas podem se encaixar em mais de uma estratégia em determinadas circunstâncias, porém o que define a melhor estratégia para o investidor são seus objetivos, perfil de risco e o momento do investimento.

O investimento em dividendos é uma opção para investidores que buscam renda extra, independência financeira ou complemento para aposentadoria. As ações de empresas pagadoras de dividendos não costumam ter grande valorização como as ações de crescimento ou de valor, porém podem gerar retornos regulares de longo prazo. Geralmente são de empresas maiores, mais maduras com bons resultados financeiros, um bom histórico de pagamentos de dividendos, um payout ratio mais alto, um baixo price to book ratio e um alto rendimento de dividendos.

À medida que a empresa fica mais madura, o preço das ações não sofre grandes flutuações e o horizonte de recebimento de dividendos pode ocorrer em qualquer período (curto, médio ou longo prazo) dependendo da estratégia e objetivos do investidor. As ações de dividendos são geralmente menos arriscadas pois são de empresas que têm resultados financeiros bons o suficiente para gerar caixa e lucros, e assim pagar dividendos regulares. Ainda assim, estas empresas estão sujeitas à volatilidade do mercado e eventuais fatores externos, como crises que podem afetar o pagamento regular de dividendos.

Considerando um menor risco de investimento e por serem de empresas maduras e com bons resultados financeiros, as ações de dividendos já estão precificadas próximo do seu valor justo, geralmente impedindo grandes ganhos com valorização das ações no longo prazo. Por já serem empresas maduras, elas apresentam um menor potencial de crescimento. Outra questão importante é que por serem boas pagadoras de dividendos, nestas empresas geralmente não há reinvestimento dos lucros, reduzindo possibilidades de crescimento.

Uma característica que dever ser observada neste segmento é que quando as taxas de juros sobem, o preço das ações pode ser afetado negativamente, pois os investidores costumam retirar dinheiro dessas ações para investir em títulos públicos atrelados à taxa de juros. Isso implica em uma mudança no Dividend Yield pois com a queda do preço das ações, esse indicador tende a se valorizar. No longo prazo essas empresas correm o risco de perder competitividade por não reinvestir os lucros em pesquisa e desenvolvimento, inovação ou expansão e isso afetar seus resultados financeiros, refletindo no pagamento de dividendos futuros.

Investidores em valor (Value Investing) buscam ações de boas empresas mas que estejam sendo negociadas abaixo do seu valor intrínseco (High Quality Investing). Desta forma, os investidores ganham com a valorização das ações e também com o recebimento de dividendos, que pode ser usado para comprar novas ações.

A razão por comprar essas ações é que geralmente são de excelentes empresas, maduras, mas que estão passando por alguma adversidade no momento (e precisarão de tempo para que os problemas sejam resolvidos). Comparativamente, as ações de valor são costuma ser mais baratas do que as ações de dividendos e muito mais baratas que as ações de crescimento, justamente porque esta empresa está depreciada, passando por um problema. Apesar de geralmente pagarem dividendos, deve ser considerado o fato de que a empresa pode cortas os dividendos em razão das adversidade e dificuldades financeiras que está passando.

As ações de valor exigem um horizonte de investimento mais longo, que demandará paciência e disciplina para segurar as ações de médio prazo (três a 10 anos) a longo prazo (acima de 10 anos) em função do período de recuperação da empresa. Desta forma, investidores deste tipo de ação precisam ter controle emocional para enfrentar as flutuações de curto prazo e não tomar decisões apressadas ou equivocadas.

Em comparação com ações de dividendos, ações de valor geralmente são um pouco mais arriscadas, porque não sabe ao certo se a empresa vai conseguir resolver seus problemas e se manter competitiva e também não se sabe quando a ação vai restabelecer seu valor. Uma maneira de reduzir os riscos de aquisição de ações de valor é comprar com a maior margem de segurança possível, o mais descontado possível.

As estratégias de valor ainda envolvem empresas que estejam em liquidação, com ações extremamente depreciadas (Deep Value Investing). Nestes casos é mais interessante que a empresa seja liquidada porque o valor da venda dos ativos geralmente é maior do que o valor das ações.

Quando um investidor compra ações de empresas em crescimento (Growth Investing), seu objetivo principal é vendê-las a um preço (exponencialmente) mais alto para obter lucro. Ao contrário das ações de empresas do Value Investing (que as ações estão descontadas), o investidor em crescimento não está preocupado com o preço das ações, que geralmente estão acima do valor intrínseco (valor justo da ação). Isso ocorre pela expectativa da valorização extraordinária do preço futuro das ações, que compensaria o valor pago, ainda que mais caro. Um dos maiores exemplo de crescimento extraordinário nos últimos anos no Brasil foi a Magazine Luiza (MGLU3) que valorizou mais de 47.000% nos últimos 3 anos.

As empresas relacionadas ao investimento em crescimento podem ter tamanho variado (capitalização). Em sua maioria são Small Caps porém, dependendo da sua fase de crescimento, podem ser grandes empresas como a Amazon ou Google. Geralmente empresas ligadas à tecnologia ou empresas que atuam fortemente no setor de pesquisa e desenvolvimento (como empresas da área de biotecnologia e saúde) são fortes candidatas a esse crescimento potencial.

No Growth Investing as empresas geralmente reinvestem seu lucro em seu próprio negócio para o crescimento. Essas empresas podem desenvolver produtos inovadores que têm o potencial de abalar o mercado no futuro. As empresas deste tipo podem ser altamente eficazes com ótimos modelos de negócios capazes de captar com eficácia a demanda por seus produtos. É importante lembrar que as empresas deste segmento são sensíveis a eventos como crises econômicas, que podem interromper seus planos de expansão mais do que outras empresas.

Existem algumas técnicas que por meio de diversificação permitem reduzir riscos dos investimentos e, em alguns casos, também melhorar a rentabilidade. Em alguns casos são mescladas empresas de crescimento, de valor e de dividendos para reduzir os riscos e aproveitar oportunidades do mercado. Dentre as técnicas de diversificação estão os métodos X, Y e Z.

Image Description

"There's no such thing as a free lunch." (Milton Friedman)

No Code Website Builder