Como lidar com as incertezas do mercado?

Não é de hoje que vivemos momentos de crises e incertezas.

Em 2007 tivemos a "crise do Subprime", a "crise imobiliária" e logo em seguida a "crise global de 2008" que afetou os mercados mundiais. No Brasil ainda tivemos um período de recessão entre 2015 e 2016, logo após a o período de eleição presidencial.

Já entre 2016 e o final de 2019 vivemos um dos melhores momentos na Bolsa de Valores, com o crescimento do número de novos investidores e o Ibovespa atingindo seu recorde histórico. Esse período de bull market gerou altos ganhos para os investidores na bolsa.

No anos seguintes, 2020 e 2021, veio a pandemia e a crise gerada por ela. O ano de 2022 foi marcado pela incerteza das eleições e o início da guerra na Ucrânia. E em 2023 as incertezas político-econômicas, a guerra da Ucrânia e os conflitos em Israel continuam gerando dúvidas no mercado.

Como se pode ver, são muitos momentos de incertezas. Isso sem contar que nesse período todo ainda houve diversas denúncias e CPIs envolvendo empresas e o governo federal, além de outras instabilidades políticas, como impeachment de uma ex-presidente, prisão de outro ex-presidente (na época) e várias reviravoltas políticas.

Essas questões todas trouxeram um importante questionamento para os investidores: Em meio a tantas coisas acontecendo, vale a pena investir na Bolsa? Este é um bom momento para entrar na Bolsa de Valores?

Antes de avançar nessa discussão precisamos discutir brevemente dois conceitos básicos: a tendência de crescimento da bolsa em função do horizonte de investimento e a relação entre risco e retorno.

A Bolsa de Valores oscila no curto prazo, podendo subir ou cair em função das expectativas dos investidores, das informações sobre as empresas e do cenário econômico. No entanto, historicamente a bolsa tende a subir no longo prazo e por isso o investidor de longo prazo, que pensa em um horizonte de pelo menos 10 anos, geralmente não se preocupa tanto com essas flutuações no curto prazo.

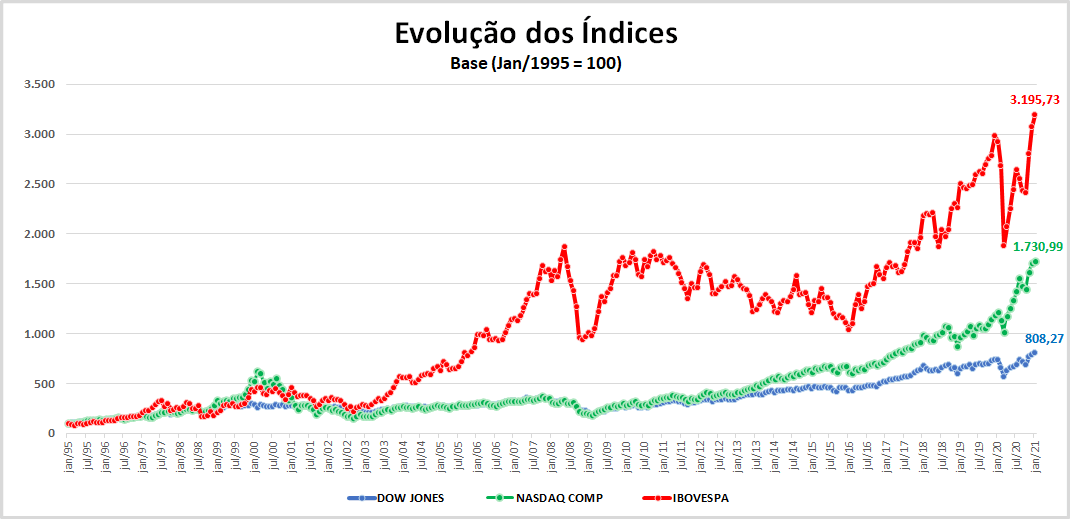

E essa tendência pode ser observada não só no Brasil, mas também em outras bolsas no mundo. O gráfico abaixo mostra justamente isso, o desempenho da bolsa brasileira através do ibovespa, da Bolsa dos Estados Unidos (Dow Jones) e da NASDAQ, a bolsa de tecnologia norte americana.

Independente de qual índice você olhar é possível verificar um crescimento no período analisado, demonstrando que apesar das oscilações de curto prazo, no longo prazo você tem ganhos com investimentos na bolsa, mesmo em períodos de crise (2007-2008, 2015-2016 e 2020-2021).

Para efeito de comparação, foi considerado o ano base de 1995 com horizonte de investimento até janeiro de 2021, ou seja, um período de 25 anos.

No período analisado o rendimento do índice da bolsa brasileira (ibovespa) foi superior aos índices dos Estados Unidos. Quando olhamos os gráficos vemos que o mercado brasileiro gerou um retorno maior para o investidor, mas em contrapartida teve maiores oscilações.

Esse comportamento já era esperado, pois um Brasil sendo uma economia emergente gera grandes oportunidades para os investidores, que buscam retornos superiores. Mas isso não vem de graça! Maiores retornos estão atrelados a um maior risco. um outro fator está relacionado à taxa de juros.

Em mercados mais maduros os riscos são menores, uma vez que já são mercados consolidados. Neste cenário as taxas de juros são menores e isso impacta o retorno dos investimentos. Então o investidor que estiver buscando retornos maiores, terá que investir em mercados com maiores riscos.

Com base nestes conceitos, vamos falar da relação entre risco e retorno.

A relação entre risco e retorno é um conceito fundamental no mundo dos investimentos e descreve a maneira como esses dois fatores estão interligados. De maneira simples, quanto maior o risco que você está disposto a assumir em um investimento, maior o potencial de retorno, mas também é maior a probabilidade de perda.

O risco em investimentos refere-se à incerteza associada aos resultados financeiros, o que pode incluir a possibilidade de perda de capital, volatilidade de preços e eventos imprevisíveis que afetam o valor dos investimentos.

O retorno nos investimentos é o ganho financeiro obtido por meio de um investimento. Ele pode ser obtido na forma de juros, dividendos, ganhos de capital ou uma combinação desses fatores.

Geralmente investimentos mais seguros oferecem retornos mais modestos. Então se o investidor quiser retornos maiores ele vai ter que se expor em mercados mais voláteis ou de maior risco.

E isso não significa exatamente que seja algo ruim! Uma frase atribuída ao barão Nathan Rothschild, banqueiro e político do Reino Unido, aborda justamente essa questão.

Ele sugere uma estratégia de investimento que se baseia nas oportunidades criadas por eventos históricos, como guerras e crises, e nas reações subsequentes a esses eventos.

Em períodos de crises os investidores tendem a ficar com medo e por isso vendem suas ações, fazendo com que o preço caia. Isso pode gerar oportunidades de ganhos assimétricos no mercado financeiro.

Por outro lado, quando ocorrem eventos positivos, como o fim de uma guerra, a recuperação econômica ou eventos otimistas, os preços dos ativos financeiros geralmente sobem à medida que a confiança e o otimismo retornam aos mercados.

Isso faz com que um número maior de pessoas comprem ativos para investimento, fazendo o preço subir. E é justamente comprando barato (ao som dos canhões) e vendendo mais caro (ao som dos violinos) que algumas pessoas fazem muito dinheiro no mercado.

Mas é importante ficar atento! Nem todo ativo descontado é uma oportunidade de investimento. Alguns ativos podem estar baratos simplesmente porque o negócio não se sustenta mais ou porque já quase quebrado.

Existem meios para verificar isso e correr menos riscos, como por exemplo a análise fundamentalista e a análise de indicadores financeiros. Então antes de comprar um ativo descontado, é preciso saber se vale a pena ou não colocá-lo em carteira.

Para lidar com a incerteza política e econômica, os investidores devem adotar estratégias que sejam compatíveis com seu perfil de risco e objetivos de investimento.

Isso pode envolver diversificação da carteira, manutenção de uma reserva de emergência, as orientações de um consultor financeiro e a adoção de uma abordagem de longo prazo que leve em consideração as flutuações do mercado ao longo do tempo.

A diversificação é uma estratégia de investimento fundamental que pode otimizar a relação risco e retorno em uma carteira. Ela envolve a distribuição de seus investimentos por diferentes classes de ativos (como ações, títulos, imóveis) e, às vezes, por regiões geográficas e setores econômicos diferentes.

E ao fazer uma diversificação da maneira correta, o investidor consegue maximizar o retorno frente aos riscos de investimentos. Essa teoria inclusive foi laureada com o prêmio Nobel de Economia em 1990 dada a Harry Markowitz.

É importante lembrar que a incerteza é uma característica intrínseca dos mercados financeiros e os investidores precisam estar preparados para enfrentá-la de forma disciplinada e informada.

Uma das maneiras de se preparar e saber se seus conhecimentos estão atualizados para operar no mercado é por meio das certificações de investimentos. O esforço adquirido para obter essas certificações vão ser importantes na construção do conhecimento para operar no mercado.

Independente do momento, para o investidor de longo prazo as oscilações de curto prazo não devem ser motivos de grandes preocupações, até porque no longo prazo os ativos tendem a valorizar.

Então aprenda a investir com segurança, defina seus objetivos, adote uma estratégia de investimentos adequada ao seu perfil e faça bons investimentos.

HTML Website Builder